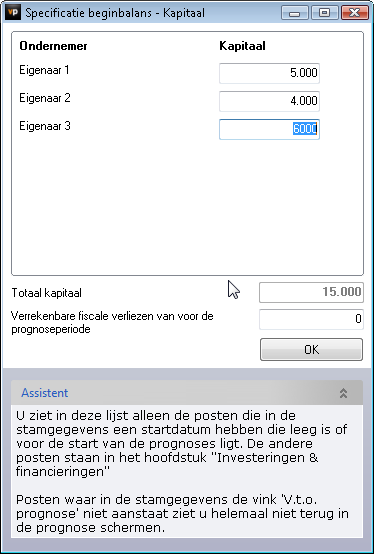

Bij deze methode kan het kapitaal per ondernemer worden ingevuld. Hiervoor moet dan wel de juiste inrichting worden gekozen (zie: Ondernemingsvorm). Mocht dit het geval zijn en u klikt op de knop Specificatie / Afloop, dankan per ondernemer het ingelegde kapitaal gedefinieerd worden (Figuur 111 BeginBalans voor de stand van het ingelegde kapitaal).

Figuur 111 BeginBalans voor de stand van het ingelegde kapitaal

In dit scherm (Figuur 117 Aanmaken van specificaties onder het Kapitaal | Eigen Vermogen) dient u de stand van het kapitaal op de startdatum van de prognoses in te vullen. Het verloop van het kapitaal zal dan komen te staan bij de invoer van de financieringen.

Naast het beginkapitaal, kan tevens aangegeven worden of er sprake is van Verrekenbare verliezen. Mochten er Verrekenbare verliezen zijn ontstaan in het verleden, dan mogen de toekomstige winsten worden gecorrigeerd, zodat het belastbare bedrag verlaagd kan worden.

Bij de berekening van de inkomstenbelasting houdt Visionplanner automatisch rekening met de verrekenbare verliezen die hier worden ingevuld of die gedurende de prognoses ontstaan.

Invoer bij financieringen

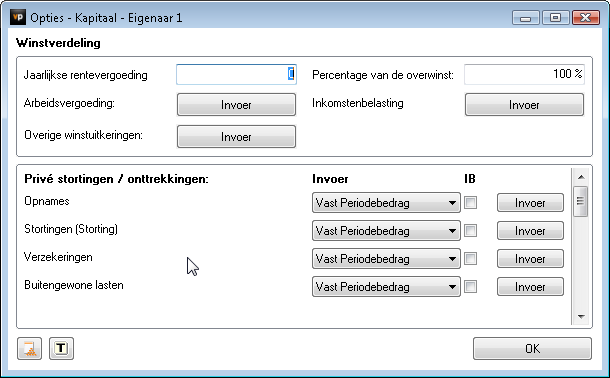

Per ondernemer (aangemaakt bij Algemeen | Ondernemers) kunnen de eigenschappen worden meegegeven, die voor de betreffende ondernemer gelden (Figuur 112 Specificatie van het kapitaal bij investeringen van de prognoses).

Figuur 112 Specificatie van het kapitaal bij investeringen van de prognoses

Dit scherm (Figuur 112 Specificatie van het kapitaal bij investeringen van de prognoses) bestaat uit twee delen: Het bovenste deel bestaat uit onderwerpen over de Winstverdeling, en het onderste deel uit onderwerpen over Inkomstenbelasting van de onderneming.

Jaarlijkse rentevergoeding over het beginkapitaal

Bij Jaarlijkse rentevergoeding kan het percentage ingevuld worden, waarmee Visionplanner een rentevergoeding berekent over het jaarlijkse beginkapitaal. Deze rente zal aan de winst uit de onderneming onttrokken worden, en aan het kapitaal van deze ondernemer worden toegevoegd.

Arbeidsvergoeding

Mocht de ondernemer winstuitkeringen ontvangen omdat er een arbeidsprestatie tegenover staat, dan kunnen deze winstuitkeringen bij Arbeidsvergoeding ingevuld worden.

Overige winstuitkeringen

Indien er specifieke winstuitkeringen zijn, die niet onder Rentevergoeding of Arbeidsvergoeding vallen, dan dienen deze bij Overige winstuitkeringen te worden ingevuld.

Percentage van de overwinst

Per ondernemer kunt u het percentage invullen, waarover de winst (na rentevergoedingen, arbeidsvergoedingen en overige vergoedingen) verdeeld dient te worden.

LET OP: Indien dit verliezen betreft, zullen deze verliezen volgens hetzelfde percentage verdeeld worden over de ondernemers.

Verder kan er per ondernemer een schatting van de inkomstenbelasting ingevuld worden.

Inkomstenbelasting

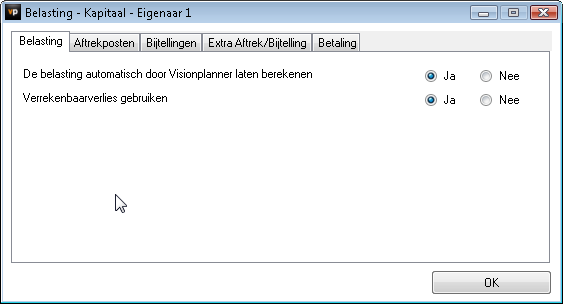

Met de knop Inkomstenbelasting kunnen de instellingen voor de specifieke eigenschappen van de betreffende ondernemer voor de prognoses aangegeven worden. Het scherm kent vijf tabbladen, waar een aantal instellingen voor de inkomstenbelasting ingegeven dienen te worden:

In het eerste tabblad kunt u aangeven of u de inkomstenbelasting automatisch door Visionplanner wilt laten berekenen, of dat u zelf een bedrag wenst in te vullen voor de inkomstenbelasting. Indien u kiest om de belasting niet automatisch te laten berekenen, dan zal het tabblad voor de Extra Aftrek/Bijtelling komen te vervallen (Figuur 113 Inkomstenbelasting eigenschappen van de ondernemer voor de prognose).

Figuur 113 Inkomstenbelasting eigenschappen van de ondernemer voor de prognose

Een aantal standaard aftrekposten (zoals ondernemersaftrek en meewerkaftrek) zullen automatisch door Visionplanner meegenomen worden, indien deze van toepassing zijn.

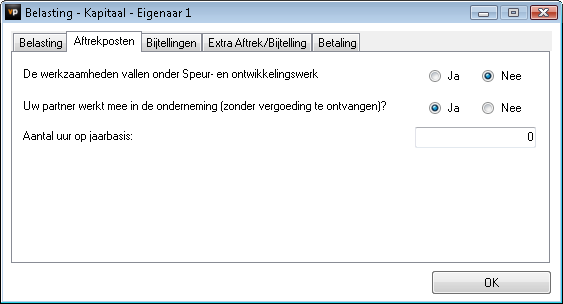

In het tweede tabblad (Figuur 114 Inkomstenbelasting aftrekposten aangeven) geeft u aan of u aan de gevraagde criteria voldoet. De parameters voor deze criteria zijn te vinden in het navigatiemenu Opties => Standaard en Belastingparameters.

Figuur 114 Inkomstenbelasting aftrekposten aangeven

Een aantal standaard bijtellingen (zoals eigen woningforfait en bijtelling auto van de zaak) worden automatisch door Visionplanner berekend, indien deze van toepassing zijn.

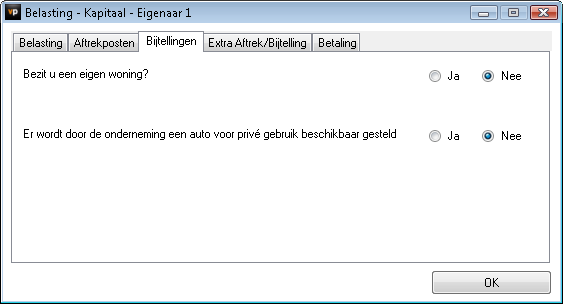

Bij het tabblad bijtellingen (Figuur 115 Bijtellingen voor de inkomsten belasting van de ondernemer) geeft u aan of u aan deze criteria voldoet. De parameters voor deze criteria zijn te vinden in het navigatiemenu Opties | Standaard en Belastingparameters.

Figuur 115 Bijtellingen voor de inkomsten belasting van de ondernemer

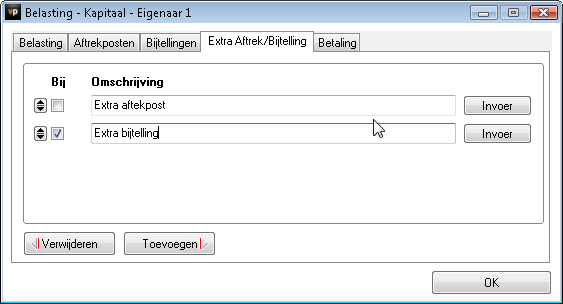

Het vierde tabblad (Figuur 116 Eventuele extra bijtellingen of aftrekposten t.b.v. inkomstenbelasting van een ondernemer) is om eventuele aftrekposten en/of bijtellingen die niet standaard zijn, in te vullen. Indien het aankruisvakje aangevinkt is, wordt deze beschouwd als bijtelling. Is het aankruisvakje niet aangevinkt, dan wordt het beschouwd als aftrekpost. Onder de knop Invoer kunnen de bedragen worden ingevuld.

Figuur 116 Eventuele extra bijtellingen of aftrekposten t.b.v. inkomstenbelasting van een ondernemer

In het laatste tabblad kunt u aangegeven op welke wijze de betaling (en daarmee de privé-onttrekking) plaatsvindt. Dit kan op verschillende manieren plaatsvinden: Achteraf , achteraf met verrekening van voorschotten of volgens een geheel vrije invoer.

Privéstortingen en onttrekkingen

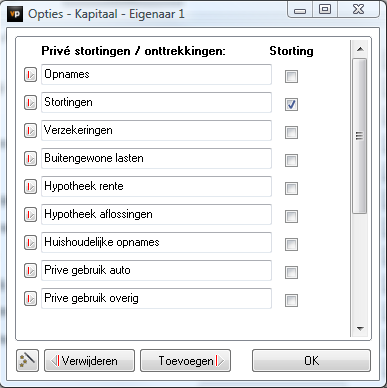

Het tweede deel van het scherm (Figuur 112 Specificatie van het kapitaal bij investeringen van de prognoses) betreft de Privé-stortingen en de Onttrekkingen van de post “Kapitaal”. De specificaties kunnen worden aangemaakt bij Stamgegevens. Om in de stamgegevens een specificatie toe te kunnen voegen, drukt u op de knop “stamgegevens”:

Per regel in de Stamgegevens, kan een omschrijving aangegeven worden. Daarbij dient u tevens aan te geven of het een storting (selectie vakje aan) of een onttrekking (selectie vakje uit) betreft (zie hieronder: Figuur 117 Aanmaken van specificaties onder het Kapitaal | Eigen Vermogen).

Figuur 117 Aanmaken van specificaties onder het Kapitaal | Eigen Vermogen

Mocht u kiezen voor Vast Bedrag, dan kan dit bedrag worden ingevuld onder de knop Invoer. Indien u kiest voor Vrije Invoer, dan kunnen de bedragen per periode ingevuld worden onder de knop Invoer.

Alle privéstortingen worden opgeteld bij het kapitaal van de ondernemer. Alle privé-onttrekkingen zullen uiteraard in mindering gebracht worden op het kapitaal.

De privé-stortingen/ -onttrekkingen zijn te koppelen (d.m.v. een selectie vakje) aan de Aftrekpost IB: Wanneer dit selectievakje “aanstaat”, zullen de privé-stortingen/ -onttrekkingen automatisch worden opgenomen bij de IB berekening.

.png?height=120&name=2024%20Visionplanner%20nieuw%20logo%20wit%20(336x35).png)